Hej!

Tänkte göra en liten räkneövning inför Catellas Q2-rapport då jag tror kvartalet har stor potential att bli lite av en banger. Jag kommer fokusera mycket på IM (tidigare PIM) och lite på PI medan väldigt lite fokus kommer ligga på corpen.

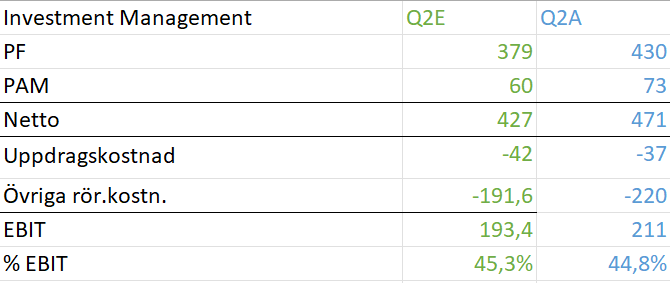

Investment Management

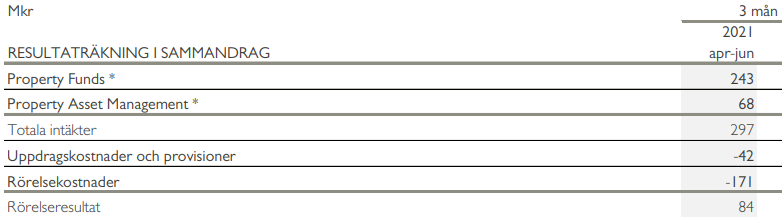

Jag kommer utgå från Catellas redovisade siffror för jämförelsekvartalet och sedan justera därifrån. Förra året var siffrorna följande:

I dessa siffor ingår performance fee som från och med förra året inte längre delas med tredje part. Denna uppgick enligt mina estimat till 6,3 m EUR eller cirka 64 m vid dåvarande växelkurs. Detta kvartal tror jag denna performance fee kommer uppgå till ungefär 14,9 m EUR vilket med nuvarande växelkurs blir cirka 155 m SEK.

Utöver detta kommer även Catella Wohnen Europa nå upp till performance fee detta räkenskapsår. Räkenskapsåret är slut sista juni och jag räknar med att denna kommer komma med i Q2:s resultat. Överslagsräkning vid 5 % avkastning med 4 % hurdle rate blir 0,25 * 1 % * ( ungefärligt genomsnittligt AUM) alltså:

(0,25*0,01*((1 200 000 000 + 1 600 000 000)/2) = 3,5 m EUR vilket blir ungefär 36,4 m SEK.

Adderar vi dessa till Property Funds omsättning och lägger till 10 M för AUM-tillväxt får vi 243 + 155 - 64 + 35 + 10 = 379 m SEK.

Q2 2021 hade mig veterligen inga större rörliga intäkter från PAM. AUM har minskat något pga olika orsaker, bl.a exit av CAM France samt exit av "low-margin mandates", bland annat Tre kronor Property. Jag väljer att lägga in 60 M i intäkter för PAM för att hålla det konservativt, eventuella performance fees blir ev. bonus ovanpå detta.

Interna intäkter lägger jag in som 20 % av PAM:s intäkter och totala intäkter blir då 379 + 60 - 12 = 427 m SEK.

Jag lägger in 42 m SEK i Uppdragskostnader och provisioner.

Totala rörelsekostnader lär påverkas av bonusar för de performance fees som erhålls, som sagt delas dessa inte längre med tredje part(Uppdragskostnader och provisioner) men de delas däremot med ansvariga i fonderna. Ingen aning hur stora dessa är men jag utgår här ifrån att de är 10 % av total performance fee vilket isåfall nu skulle vara 0,1 *(155 + 35) = 19 och drar bort antaganden för det förra kvartalets performance fee 0,1 * 64 m SEK = 6,4.

Jag justerar förra kvartalets siffror för detta och lägger även till 8 m. Detta kan dock vara något tokigt då antal anställda generellt under denna tid har minskat, bl.a pga avyttringar. 171-6,4+19+8= 191,6

Totalt blir det alltså 427-42-191,6 = 193,4 m EBIT

Detta skulle innebära en EBIT-marginal på ungefär 45,3 %.

Disclaimer att jag kan ha missförstått allting, ta inga investeringsbeslut med avseende på vad du läst här utan gör din egen analys. Stora osäkerhetsposter för mig är bl.a uppdragskostnader och provisioner samt hur stor del av performance fee som delas med personal. Jag kan få anledning att uppdatera estimaten.

Uppdatering: CER:s årsredovisning är ute där performance fee redovisas som 15 459 TEUR , alltså ungefär 15,46 m EUR vilket är ännu något högre än jag räknade med här ovan. I SEK med växelkursen vid slutet av kvartalet skulle det bli 165 m.

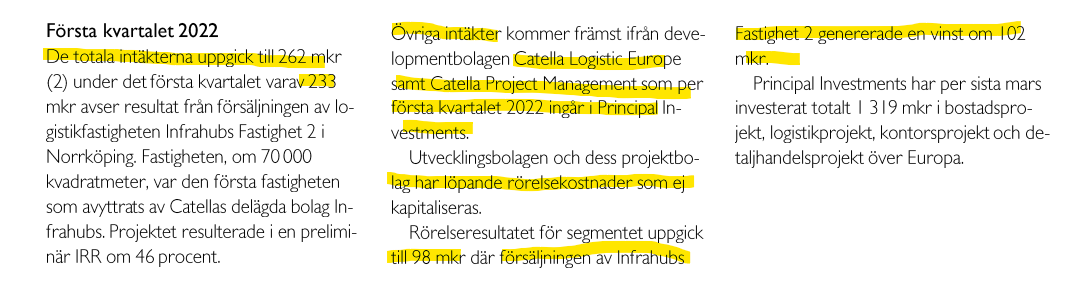

Principal Investments

Från och med förra kvartalet ligger Project Management inte längre i PAM alltså en del av Investment Management utan istället i Principal Investments. Detta gör att PI har en del löpande fakturering men också en del löpande kostnader för de olika projektbolagen CPM och CLE. Jag har inte justerat för att CPM och CLE har flyttat när jag estimerade intäkter för PAM. Min bedömning är att den löpande faktureringen har ökat relativt kraftigt för båda projektbolagen då de har flera projekt igång som aldrig haft ett så stort kapital investerat.

Infrahubs-försäljningen genererade alltså ett rörelseresultat på 102 mkr och totalt rörelseresultat för segmentet, efter avdrag för minoriteter, uppgick till 98 mkr vilket gör att "annat" uppgick till -4 mkr under kvartalet. Oklart för mig om någon vinstavräkning kommer att ske för något logistikprojekt inom CLE, men dessa är typiskt sett mindre investeringar dock ofta med god IRR som t.ex Moussey II.

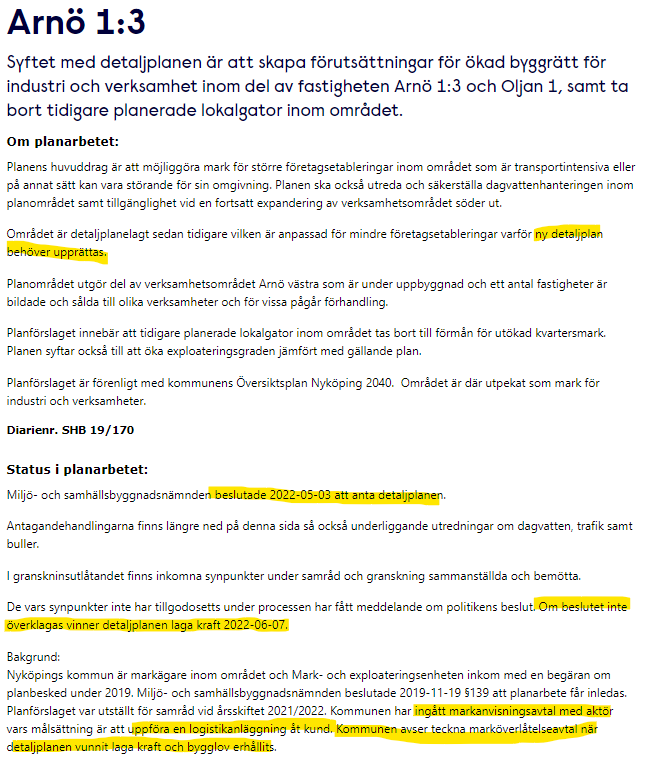

Logistikfastigheterna i Ljungby och Örebro är sålda för totalt 580 m efter avdrag för latent skatt, total dev. cost för de båda projekten var 370 m vilket ger total "vinst" på 210 m SEK. En del kostnader uppkommer för försäljningen som sannolikt sköts av Catellas egen Corp.

Totala intäkter från försäljningen av projektet i Norrköping var 233 mkr och genererade som sagt en vinst om 102 mkr, vilket gör att det borde ingå ytterligare 2 m i "minoritetsjusteringar" för något av projektbolagen, eftersom Norrköping ägdes 50/50 mellan Catella och andra.

Antar att total vinst för Norrköping efter transaktionskostnader var 204 m, alltså var totala kostnader vid avyttring av projektet 238-204= 34 m. Totala kostnader för segmentet(första bilden) var 60 m vilket gör att totala kostnader för projektbolagen är cirka 26 m vilket rimmar hyfsat väl med cirka -4 m totalt i kvartalet. Jag tror dock vi börjar gå lite väl mycket på djupet här.

Totala kostnader på 34 m för en avyttring på 880 m efter avdrag för latent skatt känns ganska högt. Jag tror på ungefär 180 m i rörelseresultat före avdrag för minoriteter givet att projektbolagen gör en liten förlust och något lägre förvärvskostnader vid försäljningen av logistikfastigheterna.

Corporate Finance

Kvartalet har varit väldigt oroligt på kapitalmarknaderna, att estimera hur corpen har presterat tycker jag är väldigt svårt. Positiv utveckling kan möjligen ha kommit från Catellas nystartade verksamhet inom Debt Advisory som möjligtvis har kommit igång lite under kvartalet, återstår att se. Jag lägger in EBIT på 10 m dock med stor osäkerhet men lägger inte mycket tid på det. Eventuell uppsida från M&A-advisory för Stenhus finns.

Sammanfattning

EBIT på 193,4 + 180 + 10 med avdrag för 12 för "other" samt 10 för finansiellt netto etc ger 280,4 m EBT efter avdrag för minoriteter.